宏昌科技主营业务为流体电磁阀、传感器及其他电器配件的研发、生产和销售,上述产品是生产各类家用电器的重要构件,公司与海尔集团、美的集团、海信集团、松下集团、TCL集团等家电产商保持合作关系。

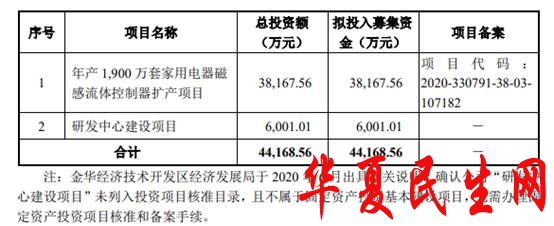

宏昌科技本次公开发行股份数量为不超过1666.6667万股,占公司发行后股份总数的25.00%。公司拟募集资金4.42亿元,其中3.82亿元投入到年产1900万套家用电器磁感流体控制器扩产项目,6001.01万元用于研发中心建设,由国信证券担任主承销商。

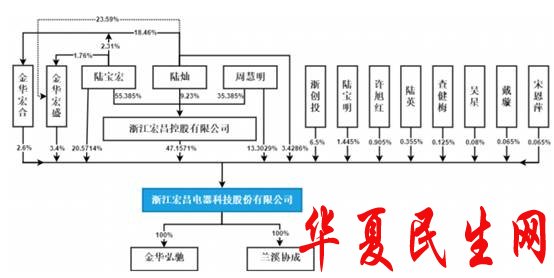

招股书显示,浙江宏昌控股有限公司(简称宏昌控股)为宏昌科技的控股股东,陆宝宏、周慧明、陆灿为公司实际控制人,三人均为中国国籍,无境外永久居留权。

其中陆宝宏直接持有宏昌科技20.57%的股权,陆宝宏的配偶周慧明直接持有公司13.30%的股权,陆宝宏之子陆灿直接持有公司3.43%的股权,陆宝宏、周慧明、陆灿通过宏昌控股间接持有公司47.16%的股权,陆宝宏、陆灿通过金华宏合间接控制公司2.60%的股权、通过金华宏盛间接控制公司3.40%的股权,陆宝宏、周慧明、陆灿直接加间接合计控制公司90.46%的股权。

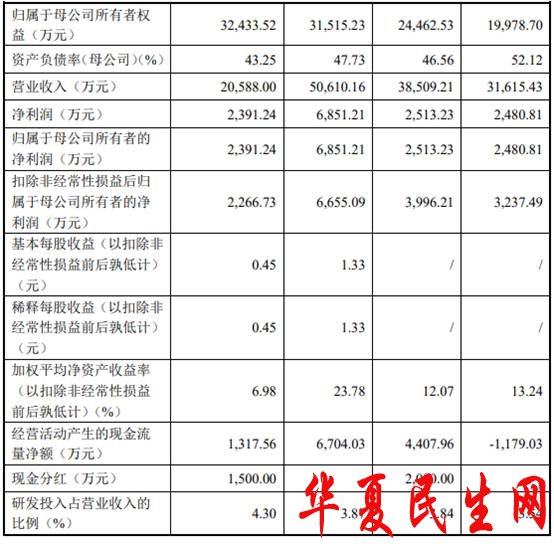

2017年至2020年6月,宏昌科技实现营业收入分别为31,615.43万元、38,509.21万元、50,610.16万元和20,588.00万元,净利润分别为2480.81万元、2513.23万元、6851.21万元和2391.24万元。

上述同期,公司销售商品、提供劳务收到的现金分别为23,821.94万元、34,860.38万元、41,258.22万元和24,040.94万元,经营活动产生的现金流量净额分别为-1179.03万元、4407.96万元、6704.03万元和1317.56万元。

值得关注的是,宏昌科技2018年和2019年营业收入增长率分别为21.81%和31.42%,同期净利润增长率则分别为1.31%和172.61%,差距十分明显。

另外,2017年至2020年6月,宏昌科技销售商品、提供劳务收到的现金与主营业务收入的比值(收现比)为75.55%、90.83%、82.27%、117.84%,公司经营活动产生的现金净流量与同期净利润的比值(净现比)分别为-47.53%、175.39%、97.85%、55.10%。

2020年1-9月,宏昌科技营业收入36,877.74万元,较2019年1-9月增长10.86%,归属母公司股东净利润为5018.62万元,较2019年1-9月增长12.20%,扣除非经常性损益后归属于母公司股东的净利润为4524.45万元,较2019年1-9月增长5.12%。

公司预计2020年度营业收入为55,671.18万元-60,732.19万元,同比增长10%-20%;扣除非经常损益前归属于母公司股东的净利润为7536.33万元-8221.45万元,同比增长10%-20%;扣除非经常损益后归属于母公司股东的净利润为6655.09万元-7320.60万元,同比增长0%-10%。

宏昌科技的产品主要是流体电磁阀、模块化组件和水位传感器。2017年至2020年上半年,公司流体电磁阀产品的销售收入分别为20,805.86万元、25,236.50万元、31,597.57万元和12,259.16万元,占主营业务收入的比例分别为65.99%、65.75%、63.00%和60.09%,占比呈逐年降低的趋势。

上述同期,公司模块化组件的销售收入分别为9089.00万元、11,111.81万元、17,093.19万元和7545.98万元,占主营业务收入的比例分别为28.83%、28.95%、34.08%和36.99%,占比逐年提升。

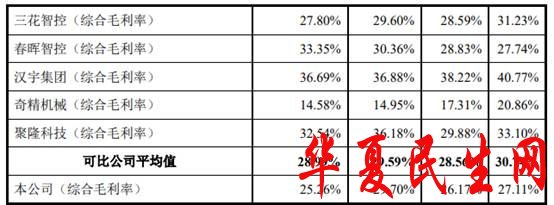

2017年、2018年、2019年及2020年1-6月,宏昌科技的综合毛利率分别为27.11%、26.17%、29.70%、25.26%,同期可比公司综合毛利率均值分别为30.74%、28.56%、29.59%、28.99%。

宏昌科技的毛利率波动异于同行。除了2019年公司毛利率高于行业均值,其余各期均不及同行。另外,2020年上半年宏昌科技毛利率下降了4.44个百分点,但可比公司毛利率均值仅下降0.6个百分点。

2017年至2020年上半年,公司主要产品流体电磁阀的毛利率分别为29.81%、27.25%、30.22%和24.49%,波动较大;模块化组件的毛利率分别为22.19%、24.06%、29.12%和26.77%;水位传感器的毛利率分别为19.68%、21.17%、17.60%和7.91%,下滑十分明显。

宏昌科技对于客户海尔集团、美的集团存在一定依赖。2017年至2020年上半年,公司对海尔集团的销售收入占当期营业收入的比例分别为41.33%、42.78%、45.46%和50.04%,对美的集团的销售收入占当期营业收入的比例分别为22.78%、21.62%、23.25%和20.38%,销售占比不断上升。

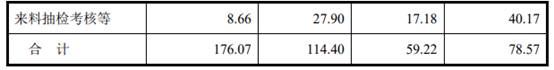

另外,宏昌科技对两家大客户的质量赔偿金额也逐年增长。2017年至2020年上半年,宏昌科技对海尔集团的质量赔偿金分别为52.58万元、71.58万元、130.05万元和86.87万元,对美的集团发生质量赔偿和质量折让金额分别为78.57万元、59.22万元、114.40万元和176.07万元。

招股说明书显示,宏昌科技存在未足额缴纳社会保险及住房公积金、劳务派遣等用工不规范事项。2017年至2020年上半年各期末,宏昌科技分别有378人、338人、26人、14人未足额缴纳社会保险,同期分别有667人、804人、93人、224人未缴住房公积金。其中2017和2018年,宏昌科技的全部员工均未缴纳住房公积金。

另外,宏昌科技还存在关联方资金拆借、银行借款转贷、第三方回款、通过个人卡支付费用等财务内控不规范的事项。

其中关联方资金拆借指2017年公司一方面从实际控制人周慧明拆入资金,另一方面向周慧明控制的兰溪中元拆出资金。银行借款转贷指2017年和2018年,宏昌科技在取得银行借款时,存在为满足银行对贷款资金用途的监管要求,将取得的银行贷款支付给关联方兰溪中元,然后由兰溪中元于当日或者间隔几日将资金划转回公司其他银行账户的情况。

第三方回款是指实控人周慧明代公司收取货款,2017年、2018年和2019年金额分别为244.75万元、14.70万元和14.15万元。宏昌科技存在通过个人卡支付费用的情形,即2017年至2019年宏昌科技通过关联方周慧明和公司出纳代付工资和费用分别为938.15万元、174.80万元和22.71万元。

财务数据方面,2017年至2020年上半年各期末,宏昌科技的资产总额分别为46,928.41万元、46,249.06万元、59,717.32万元、56,582.60万元。其中,流动资产的金额分别为29,511.70万元、28,498.56万元、41,426.55万元、38,763.16万元。

宏昌科技的流动资产中货币资金、应收票据、应收账款和存货占比较高。

2017年至2020年上半年各期末,公司货币资金余额分别为3825.43万元、910.75万元、2876.96万元、3870.65万元,主要为银行存款。

上述同期,宏昌科技的应收票据账面价值分别为6799.54万元、9052.62万元、10,957.79万元、9718.28万元,主要为银行承兑汇票。值得关注的是,截至2020年上半年,宏昌科技应收票据中有8191.64万元银行承兑汇票已质押。

2017年至2020年上半年各期末,宏昌科技的应收账款账面价值分别为12,566.54万元、12,992.00万元、18,944.87万元和16,319.43万元,应收账款余额分别为13,227.97万元、13,676.81万元、19,946.38万元和17,186.69万元,计提坏账准备661.43万元、684.81万元、1001.51万元和867.26万元。

因此,宏昌科技2017年至2020年上半年各期末的应收票据和应收账款账面价值合计19,366.08万元、22,044.62万元、29,902.66万元和26,037.71万元。

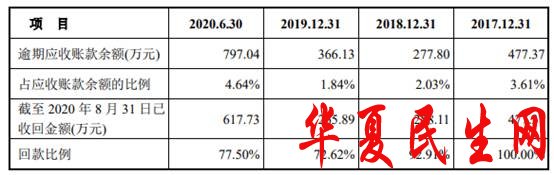

上述同期,公司逾期应收账款金额分别为477.37万元、277.80万元、366.13万元、797.04万元,占应收账款余额的比例分别为3.61%、2.03%、1.84%、4.64%。

2017年、2018年、2019年、2020年1-6月,公司应收账款周转率分别为2.94次/年、3.01次/年、3.17次/年、2.34次/年,同行业上市公司的应收账款周转率均值分别为4.83次/年、4.33次/年、4.48次/年和3.83次/年。

2017年至2020年上半年各期末,宏昌科技的存货账面价值分别为5502.87万元、5239.63万元、7246.97万元、7051.63万元,存货跌价准备余额分别为394.15万元、48.29万元、107.08万元、109.60万元。

2017年、2018年、2019年和2020年1-6月,公司存货周转率分别为4.63次/年、5.29次/年、5.70次/年、4.30次/年,同行业上市公司的存货周转率均值分别为4.98次/年、3.64次/年、3.63次/年、3.32次/年。

2017年至2020年上半年各期末,宏昌科技的负债合计26,949.71万元、21,786.53万元、28,202.09万元和24,149.08万元,全部为流动负债。公司流动负债主要为短期借款、应付票据、应付账款。

上述同期,公司的短期借款余额分别为9095.00万元、4999.00万元、4105.37万元、4004.89万元,应付票据账面余额分别为5347.95万元、5389.06万元、11,051.50万元、9076.62万元,应付账款账面余额分别为7351.19万元、7109.91万元、10,456.22万元、7339.61万元。

宏昌科技的流动比率、速动比率低于行业平均值,资产负债率略高于行业平均水平。2017年至2020年上半年各期末,宏昌科技的资产负债率(母公司)分别为52.12%、46.56%、47.73%、43.25%,流动比率分别为1.10、1.31、1.47、1.61,速动比率分别为0.88、1.06、1.21、1.31。

上述同期,同行业上市公司的资产负债率均值分别为29.44%、32.59%、29.28%和29.04%,流动比率均值分别为3.45、2.98、3.73、4.40,速动比率均值分别为2.29、1.68、3.16、3.77。

招股书披露,宏昌科技分别在2018年9月和2020年5月向全体股东分配现金股利2000万元、1500万元,合计分红3500万元。

家用电力器具配件制造企业冲刺上市 一家三口持股超90%

宏昌科技成立于1996年,属于家用电力器具专用配件制造业,公司主要产品包括流体电磁阀、模块化组件及水位传感器,是生产各类家用电器的重要构件。其中电磁阀产品广泛应用于洗衣机、净水器、智能坐便器、洗碗机等家电厨卫领域,模块化组件及水位传感器主要用于各类洗衣机产品。

2017年至2020年上半年,公司洗衣机进水阀的市场占有率分别为42.25%、46.42%、56.01%和58.02%,市场占有率水平较高。

招股书显示,陆宝宏直接持有公司20.57%的股权,陆宝宏配偶周慧明直接持有公司13.30%的股权,陆宝宏之子陆灿直接持有公司3.43%的股权,陆宝宏、周慧明、陆灿通过宏昌控股间接持有公司47.16%的股权,陆宝宏、陆灿通过金华宏合间接控制公司2.60%的股权、通过金华宏盛间接控制公司3.40%的股权,陆宝宏、周慧明、陆灿直接加间接合计控制公司90.46%的股权。

因此,浙江宏昌控股有限公司(简称宏昌控股)为宏昌科技的控股股东,陆宝宏、周慧明、陆灿为公司实际控制人。上述三人均为中国国籍,无境外永久居留权,陆宝宏担任宏昌科技董事长,陆灿为公司董事、总经理。

另外,陆宝宏之兄长陆宝明、陆宝明之女陆英、陆宝明之女陆芳配偶之母亲宋恩萍,分别直接持有宏昌科技1.4450%、0.3550%和0.0650%的股权。

募集资金4.4亿元 主要用于扩大产能

招股书披露,宏昌科技本次公开发行股份数量为不超过1666.6667万股,占公司发行后股份总数的25.00%。

公司拟投入募集资金4.42亿元,其中3.82亿元投入到年产1900万套家用电器磁感流体控制器扩产项目,6001.01万元用于研发中心建设。

宏昌科技表示,年产1900万套家用电器磁感流体控制器扩产项目,将扩大公司流体电磁阀、模块化组件和洗衣机开关门锁等产品的生产规模,促进公司主营业务规模化发展,提高公司经营抗风险能力;研发中心建设项目的实施,将利于公司提高在流体电磁阀、模块化组件、水位传感器等产品方面的研发创新实力,形成具备影响力的研发及开发试验基地、产业化技术应用基地和人才培养基地。

营收、净利增速差异较大

2017年至2020年6月,宏昌科技实现营业收入分别为31,615.43万元、38,509.21万元、50,610.16万元和20,588.00万元,净利润分别为2480.81万元、2513.23万元、6851.21万元和2391.24万元。

上述同期,公司销售商品、提供劳务收到的现金分别为23,821.94万元、34,860.38万元、41,258.22万元和24,040.94万元,经营活动产生的现金流量净额分别为-1179.03万元、4407.96万元、6704.03万元和1317.56万元。

值得关注的是,宏昌科技2018年和2019年营业收入增长率分别为21.81%和31.42%,同期净利润增长率分别为1.31%和172.61%,差距十分明显。另外,2017年至2020年6月公司经营活动产生的现金净流量与同期净利润的比值分别为-47.53%、175.39%、97.85%、55.10%。

2020年1-9月,宏昌科技营业收入36,877.74万元,较2019年1-9月增长10.86%,归属母公司股东净利润为5018.62万元,较2019年1-9月增长12.20%,扣除非经常性损益后归属于母公司股东的净利润为4524.45万元,较2019年1-9月增长5.12%。

预计2020年度公司营业收入为55,671.18万元-60,732.19万元,同比增长10%-20%;扣除非经常损益前归属于母公司股东的净利润为7536.33万元-8221.45万元,同比增长10%-20%;扣除非经常损益后归属于母公司股东的净利润为6655.09万元-7320.60万元,同比增长0%-10%。

主要产品销售占比持续下降

招股书披露,宏昌科技的产品主要是流体电磁阀、模块化组件和水位传感器,其中流体电磁阀的收入占比最高,各期均在60%以上,模块化组件的占比在30%左右,水位传感器的收入占比不足5%。

2017年至2020年上半年,公司流体电磁阀产品的销售收入分别为20,805.86万元、25,236.50万元、31,597.57万元和12,259.16万元,占主营业务收入的比例分别为65.99%、65.75%、63.00%和60.09%,占比呈逐年降低的趋势。

上述同期,公司模块化组件的销售收入分别为9089.00万元、11,111.81万元、17,093.19万元和7545.98万元,占主营业务收入的比例分别为28.83%、28.95%、34.08%和36.99%,占比逐年提升。

宏昌科技的水位传感器主要用于各类洗衣机产品,2017年至2020年上半年,水位传感器销售收入分别为1315.90万元、1739.57万元、1309.01万元和513.68万元,占主营业务收入比例分别为4.17%、4.53%、2.61%和2.52%。

毛利率波动异于同行

2017年、2018年、2019年及2020年1-6月,宏昌科技的主营业务毛利率分别为27.09%、26.08%、29.52%和24.99%。

上述同期,宏昌科技的综合毛利率分别为27.11%、26.17%、29.70%、25.26%,同期可比公司综合毛利率均值分别为30.74%、28.56%、29.59%、28.99%。

除了2019年宏昌科技综合毛利率高于行业均值,其余各期均不及同行。另外,2020年上半年宏昌科技毛利率下降了4.44个百分点,但可比公司毛利率均值仅下降0.6个百分点。

据《21世纪经济报道》,2017年至2020年上半年,公司流体电磁阀的毛利率分别为29.81%、27.25%、30.22%和24.49%,波动较大。公司解释,2018年公司流体电磁阀毛利率较2017年下降2.56%,主要受原材料价格上升的影响;2019年毛利率较2018年上涨2.97%,主要受主要原材料采购价格下降、多控阀产品销售占比上升、外协和采购成本下降等因素的综合影响;2020年上半年,毛利率下降5.73%,主要受产品销售单价下降、多控阀产品销售占比下降、执行新收入准则运费在营业成本列示、制造费用和直接人工上升等因素的综合影响。

公司模块化组件的毛利率在报告期内波动也比较大,2019年上升较为明显,主要受新增毛利率更高的新产品销售、主要原材料价格下降提升所致;2020年上半年,毛利率下降了2.35%,主要受耗用的流体电磁阀成本上涨、执行新收入准则运费在营业成本列示、制造费用上涨、直接人工上涨影响所致。

水位传感器产品的毛利率整体较低且下滑比较明显,2020年上半年仅有7.91%,公司解释为,水位传感器产品的行业技术准入门槛较低,市场竞争激烈,导致公司不同年度的水位传感器产品的生产规模、产品结构等均有所波动,进而导致公司报告期内水位传感器毛利率的变化。

客户集中度不断攀升 依赖海尔、美的集团

2017年至2020年上半年,宏昌科技前五大客户的销售占比分别为72.92%、73.06%、76.98%及76.56%,集中度高且不断上升。

上述同期,公司对海尔集团的销售收入占当期营业收入的比例分别为41.33%、42.78%、45.46%和50.04%,对美的集团的销售收入占当期营业收入的比例分别为22.78%、21.62%、23.25%和20.38%。

宏昌科技也在招股书中表示,公司对海尔集团、美的集团的销售收入占比较高,存在一定依赖。

对大客户的质量赔偿金额逐年增长

2017年至2020年上半年,宏昌科技对海尔集团的质量赔偿金分别为52.58万元、71.58万元、130.05万元和86.87万元,赔偿金额逐年增长。

另外,宏昌科技每月根据美的集团系统发布的质量赔偿与质量折让明细,于当月抵减主营业务收入及应收账款。2017年至2020年上半年,美的集团发生质量赔偿和质量折让金额分别为78.57万元、59.22万元、114.40万元和176.07万元。

2017、2018年全部员工均未缴纳住房公积金

招股说明书显示,2017年末、2018年末、2019年末及2020年6月末,宏昌科技分别有378人、338人、26人、14人未足额缴纳社会保险,同期分别有667人、804人、93人、224人未缴住房公积金。

其中2017和2018年,宏昌科技的全部员工均未缴纳住房公积金。

2020年上半年

2019年度

2018年度

2017年度

宏昌科技对于部分员工未缴纳社会保险、住房公积金给出的解释是,大部分未缴纳社保的员工因户口所在地已缴纳城乡居民基本养老/医疗保险(含:新型农村社会养老保险)放弃在公司参缴社会保险;2017年及2018年公司未为员工缴纳住房公积金的原因是,大多数员工为外来务工人员,在金华当地参缴住房公积金的意愿不强,且公司已为该部分员工提供员工宿舍。

财务内控不规范 存关联方资金拆借、银行借款转贷、第三方回款

招股书披露,宏昌科技在报告期内曾有关联方资金拆借,银行借款转贷,第三方回款,通过个人卡支付费用等财务内控不规范的事项。

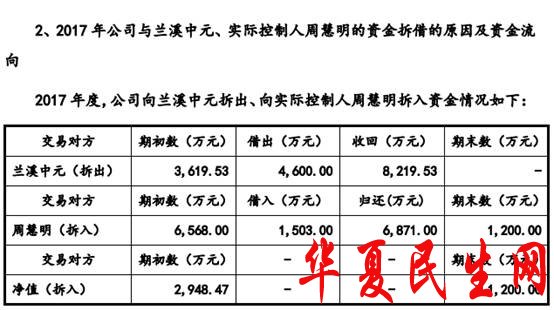

其中关联方资金拆借指2017年公司一方面从实际控制人周慧明拆入资金,另一方面向周慧明控制的兰溪中元拆出资金。

对于资金拆借原因,招股书披露,2013年5月公司与实际控制人共同投资设立了浙江弘驰,因浙江弘驰建设厂房过程中有资金使用需求,实际控制人周慧明将自有资金以及向其控制的兰溪中元借入的资金一起拆借给浙江弘驰。同时,兰溪中元在其需要资金时向公司拆入资金。

因此,在资金拆借上体现为周慧明拆出给浙江弘驰,兰溪中元拆出给周慧明、公司拆出给兰溪中元。截至2017年初,周慧明拆出给浙江弘驰的借款余额为6568.00万元,兰溪中元拆出给周慧明的借款余额为6419.53万元,公司拆出给兰溪中元的借款余额为3,619.53万元。从资金拆借的净额上看,2017年初公司及浙江弘驰从周慧明及其控制的兰溪中元净拆入资金2948.47万元。

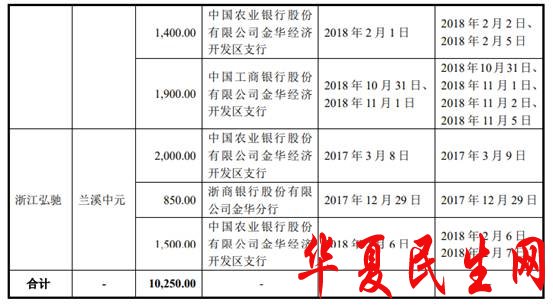

银行借款转贷指2017年和2018年,宏昌科技在取得银行借款时,存在为满足银行对贷款资金用途的监管要求,将取得的银行贷款支付给关联方兰溪中元,然后由兰溪中元于当日或者间隔几日将资金划转回公司其他银行账户的情况。

第三方回款是指实控人周慧明代公司收取货款,2017年、2018年和2019年金额分别为244.75万元、14.70万元和14.15万元。

同时,宏昌科技还存在通过个人卡支付费用的情形,即2017年至2019年,宏昌科技通过关联方周慧明和公司出纳代付工资和费用分别为938.15万元、174.80万元和22.71万元。

2019年末公司货币资金2877万元

2017年至2020年上半年各期末,宏昌科技的资产总额分别为46,928.41万元、46,249.06万元、59,717.32万元、56,582.60万元。其中,流动资产的金额分别为29,511.70万元、28,498.56万元、41,426.55万元、38,763.16万元,占总资产的比例分别为62.89%、61.62%、69.37%、68.51%。

宏昌科技的流动资产中货币资金、应收票据、应收账款和存货占比较高。

2017年至2020年上半年各期末,公司货币资金余额分别为3825.43万元、910.75万元、2876.96万元、3870.65万元,主要为银行存款。

2019年末应收票据1.1亿元

2017年至2020年上半年各期末,宏昌科技的应收票据账面价值分别为6799.54万元、9052.62万元、10,957.79万元、9718.28万元,主要为银行承兑汇票。

2017年至2020年上半年各期末,公司己背书或贴现且未到期的银行承兑汇票金额分别为5075.84万元、8546.28万元、8269.50万元、8737.43万元,均已终止确认。

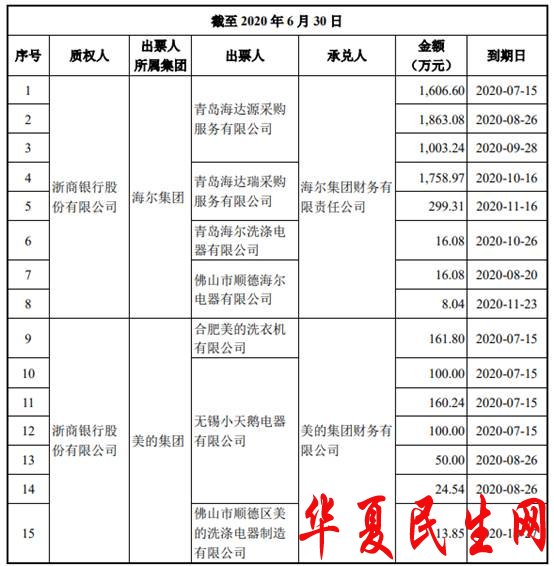

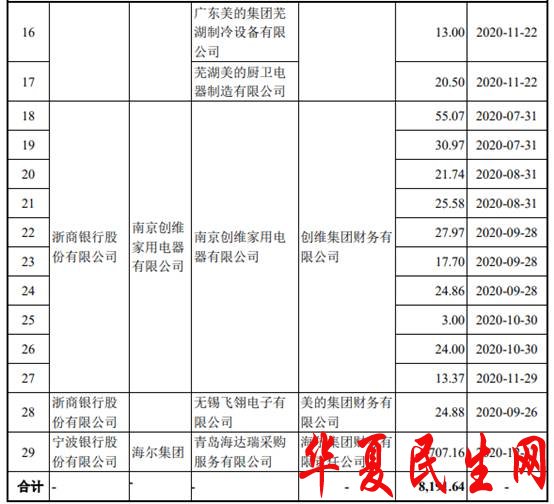

值得关注的是,截至2020年上半年,宏昌科技应收票据中有8191.64万元银行承兑汇票已质押,公司应收票据质押均用于开立应付票据担保。

2019年末应收账款余额达2亿元

2017年至2020年上半年各期末,宏昌科技的应收账款账面价值分别为12,566.54万元、12,992.00万元、18,944.87万元和16,319.43万元,应收账款余额分别为13,227.97万元、13,676.81万元、19,946.38万元和17,186.69万元,计提坏账准备661.43万元、684.81万元、1001.51万元和867.26万元。

2019年末,宏昌科技的应收账款余额较2018年增长6269.57万元,其中公司对海尔集团、美的集团的应收账款分别增长5324.51万元、886.38万元,是公司应收账款余额增长的主要来源。

截至2020年8月31日,宏昌科技报告期内的应收账款期后回款金额分别为10,237.73万元、9656.32万元、16,039.56万元和9923.64万元。

2017年至2020年上半年各期末,宏昌科技的逾期应收账款金额分别为477.37万元、277.80万元、366.13万元、797.04万元,占应收账款余额的比例分别为3.61%、2.03%、1.84%、4.64%。

2017年、2018年、2019年、2020年1-6月,公司应收账款周转率分别为2.94次/年、3.01次/年、3.17次/年、2.34次/年,同行业上市公司的应收账款周转率均值分别为4.83次/年、4.33次/年、4.48次/年和3.83次/年。

存货增长较快

2017年至2020年上半年各期末,宏昌科技的存货账面价值分别为5502.87万元、5239.63万元、7246.97万元、7051.63万元,主要由原材料、在产品、库存商品、发出商品和委托加工物资构成。

上述同期,公司存货跌价准备余额分别为394.15万元、48.29万元、107.08万元、109.60万元。

2017年、2018年、2019年和2020年1-6月,公司存货周转率分别为4.63次/年、5.29次/年、5.70次/年、4.30次/年,同行业上市公司的存货周转率均值分别为4.98次/年、3.64次/年、3.63次/年、3.32次/年。

2019年负债2.8亿元

2017年至2020年上半年各期末,宏昌科技的负债合计26,949.71万元、21,786.53万元、28,202.09万元和24,149.08万元,全部为流动负债。公司流动负债主要为短期借款、应付票据、应付账款。

2017年至2020年上半年各期末,宏昌科技的短期借款余额分别为9095.00万元、4999.00万元、4105.37万元、4004.89万元,均为银行借款;应付票据账面余额分别为5347.95万元、5389.06万元、11,051.50万元、9076.62万元,均为银行承兑汇票用于支付供应商货款;应付账款账面余额分别为7351.19万元、7109.91万元、10,456.22万元、7339.61万元,主要系应付供应商货款及长期资产购置款。

宏昌科技的流动比率、速动比率低于行业平均值,资产负债率略高于行业平均水平。

2017年至2020年上半年各期末,宏昌科技的资产负债率(母公司)分别为52.12%、46.56%、47.73%、43.25%,流动比率分别为1.10、1.31、1.47、1.61,速动比率分别为0.88、1.06、1.21、1.31。

上述同期,同行业上市公司的资产负债率均值分别为29.44%、32.59%、29.28%和29.04%,流动比率均值分别为3.45、2.98、3.73、4.40,速动比率均值分别为2.29、1.68、3.16、3.77。

洗衣机市场处于存量周期

据新浪财经报道,洗衣机行业作为宏昌科技重要的下游产业对公司存在重大影响。

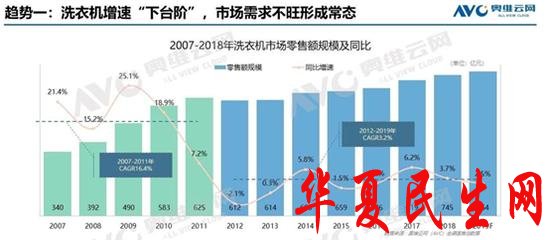

首先从宏观角度来看,我国洗衣机市场已经由快速增长的成长期进入到存量周期,更新换代已取代新购成为主要需求。虽然市场规模整体保持了逐年增长的势头但增速呈现低位波动的状态。

奥维云网数据显示,2017-2019年,洗衣机市场零食规模同比增速为6.2%、3.7%、2.5%。宏昌科技所售产品与洗衣机市场具有较强的正相关,如果未来洗衣机市场增速仍保持下滑,或对公司业绩成长造成不利影响。

除此之外,随着洗衣机市场头部企业的市场份额不断提高,不可避免的造成了宏昌科技客户集中度较高的情况。宏昌科技表示,如果未来主要客户经营战略发生重大变化,或公司与其合作关系出现重大变化,将对公司经营业绩产生不利影响。

两次分红共计3500万元

招股书披露,2018年9月14日,宏昌科技召开2017年度股东大会并作出决议,同意以公司截至2017年12月31日的持股比例向全体股东分配现金股利2000.00万元(含税)。截至2019年年末,上述股利分配已经实施完毕。

2020年5月19日,公司2019年度股东大会审议通过了《2019年度利润分配预案》,向全体股东分配现金股利1500.00万元。截至2020年12月16日,上述股利分配已经实施完毕。